Regime Optativo da Substituição Tributária tem adesão de 75% de varejistas

Publicação:

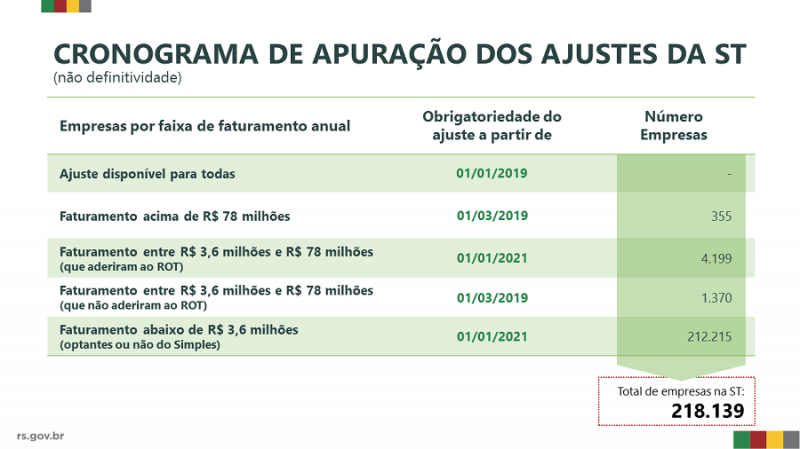

A Receita Estadual anunciou, por meio do Decreto 55.089/2020 publicado nesta quarta-feira (4/3) no Diário Oficial do Estado (DOE), que as empresas com faturamento inferior a R$ 3,6 milhões (optantes ou não do Simples Nacional) terão prazo automaticamente prorrogado para janeiro de 2021 para se adequar às novas regras da Substituição Tributária (ICMS-ST), após decisão do Supremo Tribunal Federal (STF) em 2016. Dessa forma, todas as empresas dessa faixa de faturamento, ainda que fora do Simples, ficam com as mesmas datas de adequação ao ICMS-ST.

A medida permite a definitividade da Substituição Tributária (ST), sem a necessidade de complementar ou restituir débitos oriundos da tributação do ICMS da ST, além de uma implementação gradual da nova sistemática, atendendo à necessidade das empresas para se ajustarem ao novo processo de tributação.

Adesão de 75% das empresas varejistas

As empresas com faturamento entre R$ 3,6 milhões e R$ 78 milhões tinham a opção de aderir ao Regime Optativo de Tributação da Substituição Tributária (ROT-ST) para valer a definitividade da ST durante o ano de 2020. O prazo encerrou-se na última sexta-feira (28/2), e dados da Receita Estadual mostram que 75% das empresas varejistas aderiram ao novo regime. Ao todo, foram 4.199 empresas do varejo, de um universo de 5.569. Dessa forma, o ajuste previsto para esse conjunto de contribuintes também só precisará ser realizado a partir de janeiro de 2021.

O ROT-ST foi criado para atender a pedidos de diversos setores econômicos gaúchos e como forma de simplificar o processo para as empresas e para o fisco. Entre os setores com maior demanda, estavam os postos de combustíveis, que foram um dos mais impactados após decisão do STF. De acordo com a Receita Estadual, 81% dos postos de combustíveis no Rio Grande do Sul optaram por ingressar no ROT-ST. Outro setor com grande expressividade de adesões foi o de supermercados com 84%.

Empresas com faturamento acima de R$ 78 milhões seguem na obrigatoriedade do ajuste da ST desde 2019, não tendo nenhuma alteração no sistema de tributação para 2020.

“A decisão de criar um regime optativo, que foi uma construção coletiva depois de muitas conversas com empresas, entidades e deputados, mostra, pelo número de adesões, que conseguimos atender às necessidades dos setores. A nova sistemática da Substituição Tributária é um assunto complexo, que muitas vezes traz dificuldades para as empresas, mas esse é um caminho encontrado que auxiliará na simplificação da tributação”, destacou o subsecretário da Receita Estadual, Ricardo Neves Pereira.

Segundo Pereira, a Secretaria da Fazenda permanece defendendo no Congresso e no Conselho Nacional de Política Fazendária (Confaz) a aprovação de uma PEC que restabeleça os princípios da definitividade da ST.

Refaz Ajuste-ST

A Receita Estadual instituiu também, nesta quarta-feira (4/3) por meio do Decreto 55.094/2020, o programa Refaz Ajuste-ST para a regularização de débitos tributários decorrentes de complementação do ICMS retido por Substituição Tributária. O pagamento deve ser realizado em parcela única até 30 de junho de 2020, com redução de 100% dos juros e multas.

São passíveis se serem negociados os débitos declarados em Guia de Informação e Apuração do ICMS (GIA) dos períodos de 1º de março a 31 de dezembro de 2019.

Essa demanda também foi sugerida por entidades e empresas durante as negociações com a Receita Estadual no ano de 2019 para adequação às mudanças surgidas desde a decisão do STF.

Entenda o ICMS-ST

• O ICMS é um tributo que incide sobre o preço de venda de mercadorias. Em combustíveis, alimentos e vestuário, o preço de tributação do ICMS é aquele que chega ao consumidor final.

• A Substituição Tributária é um mecanismo previsto em lei adotado por todos os Estados. Significa que em vez de recolher o valor do ICMS no ponto de venda, o tributo é recolhido na indústria, que passa a ser o “substituto tributário”. Essa medida reduz a sonegação (todos pagam ao comprar da indústria) e auxilia a eliminar a concorrência desleal.

• Para a cobrança do ICMS é definido, por exemplo, para os combustíveis, o preço médio ao consumidor (PMPF). Trata-se da definição do preço médio que está sendo cobrado pelo mercado num período para que a alíquota de ICMS seja aplicada.

• Para outros produtos, como material de construção, papelaria, tintas etc., normalmente a base de cálculo da Substituição Tributária é obtida por meio da Margem de Valor Agregado (MVA) – percentual que deve ser agregado ao valor praticado pelo substituto tributário (normalmente a indústria).

• Como esse preço é uma média de mercado, há pontos de venda que “pagaram mais” ICMS e pontos que “pagaram menos”, conforme a variação do preço final cobrado pelo revendedor. Desde 2016, há uma ampla discussão sobre a possibilidade de restituição do ICMS pago a maior e de complementação do ICMS pago a menor, situação que motivou diferentes ações judiciais nos Estados. Decisões do Tribunal de Justiça do Rio Grande do Sul têm demonstrado entendimento convergente ao do STF, possibilitando a restituição ao contribuinte, mas também a complementação aos Estados.

Texto: Ascom Sefaz

Edição: Secom